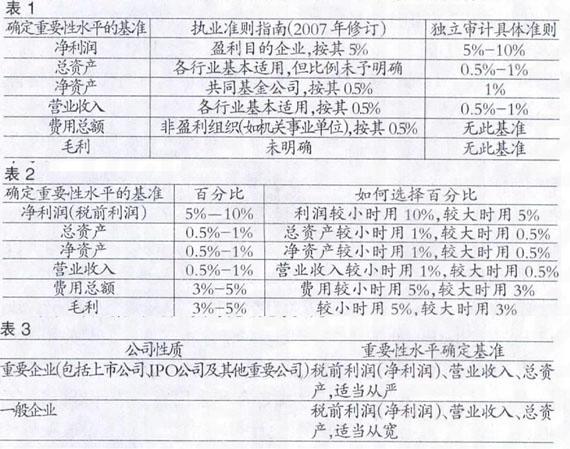

综上准则变化和相关要求,新准则对重要性水平的确定依然仅提供了原则性的指导,为注册会计师在实务中如何确定重要性水平提供了更大的空间。虽然重要性的数量门槛一直受到争议,但注册会计师必须将重要性标准进行量化并运用到审计实务中,因此,制定重要性量化标准对重要性的初步判断有着极其重要的作用。根据笔者多年在事务所实务工作经验以及笔者对部分上市公司近年相关指标的统计分析,笔者认为以下基准及比例可在实务中予以参考(见表2):

注册会计师在执行具体审计业务时,可以根据被审计单位的具体情况做出判断,对上述百分比进行适当调整,一般被审计单位规模越大,这个百分比可能要求越小,其目的主要是为了降低审计风险,因为同样的百分比,被审计单位规模不同,相应确定的重要性水平差异可能会很大。

此外,对于重要性水平计算基准的确定,实务中也可以同时区分以下情况予以考虑:

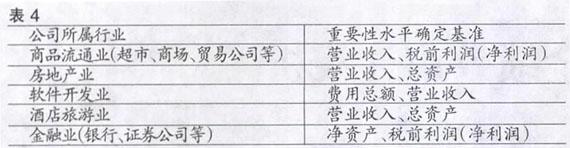

其一,根据公司性质考虑(见表3)。

一般来说,重要性水平确定的基准应具有关联性、稳定性与预计性特征,由于总收入、总资产具有相对稳定性,税前利润(净利润)对上市公司来说具有关联性,且基本能反映企业的盈亏状况及经营规模,因此用这几个指标计算出来的重要性水平对审计利润表和资产负债表有较强的指导性,一般将这三者作为重要性判断的基准。由于上市公司风险较高,依据相关指标计算重要性水平时应遵循谨慎性原则,适当从严确定。

其二,几个特殊行业的考虑(见表4)。

对于一些特殊行业,我们在确定其重要性水平计算基准时,根据实际情况需要考虑其他一些指标。大多数商品流通业的公司,资产总额较小但营业收入很大,而且审计的重点是利润表,因此不宜用资产总额为基准从而确定过低的重要性水平。对于房地产公司来说,其生产经营具有较强的周期性,税前利润不能较好的体现其经营状况,因此不宜用税前利润来确定重要性水平。对于软件开发公司而言,其生产经营亦具有较强的周期性,一般资产规模较小,研发周期较长且费用支出较大,因此资产总额和税前利润(净利润)不能客观及时的体现其经营状况,不宜将其作为确定重要性水平的基准。对于酒店行业,大多资产总额及营业收入较大,而税前利润偏低,因此不宜采用税前利润来确定重要性水平。对于金融行业,一般资产总额较大,资产负债率较高(其中银行类基本在90%以上;证券公司70%左右)而总资产周转率低(其中银行类基本在3%左右;证券公司10%左右),因此不宜采用资产总额、营业收入等来确定重要性水平。